Спасение или новая кабала? Как воронежцам законно избавиться от кредитов

Во сколько обходится банкротство – в программе «Факты».

Увяз в долгах и не можешь платить по счетам – объяви себя банкротом. Такой схемой воспользовались почти 60 тыс. россиян – после принятия закона о банкротстве физических лиц. В Воронежской области число людей, объявивших себя несостоятельными, растёт с каждым годом. Причём – большинство из них по итогам процедуры действительно освобождаются от непосильной финансовой кабалы.

Основания для старта процедуры банкротства – кредит более полумиллиона рублей, плюс – три месяца просрочки платежей. Должник подает заявление о банкротстве, также иск могут направить кредиторы или Федеральная налоговая служба. Далее суд изучит доходы и имущество – на это может уйти от 15 дней до трёх месяцев с момента первого судебного заседания. Как только заявление одобрят – все вопросы будет решать финансовый управляющий.

– Всё имущество должника включается в конкурсную массу. Во-первых, это касается жилья. Если жильё не в залоге, в конкурсную массу не включается, гражданину остаётся данное имущество. Если квартира находится в залоге – гражданин лишиться данного имущества. Денежные средства, заработная плата включается в конкурсную массу, ну за исключением установленного прожиточного минимума, – рассказала начальник отдела обеспечения процедур банкротства УФНС России по Воронежской области Елена Сачкова.

Сейчас, судя по данным Центробанка, воронежцы в своей платёжеспособности уверены, и кредиты берут смело – за 2018 год объём выданных ссуд составил 185 млрд рублей. Из них розничные кредиты – более 100 млрд, плюс – займы по ипотеке более 80 млрд рублей.

– В 2018 году наблюдался существенный рост кредитной активности населения в Воронежской области, в результате задолженность по банковским кредитам выросла более чем на 24%. При этом доля просроченной задолженности в течение всего года сокращалась, в целом она составила 5,1%, – пояснил и.о. управляющего Отделения Воронеж ГУ Банка России по ЦФО Роман Костянский.

Тем не менее, по данным областного управления налоговой службы, с момента вступления в силу закона о банкротстве физических лиц, то есть с 2015 года, эта процедура становится всё более «популярной». Сейчас в регионе – 552 должника, объявивших себя банкротами. Причём в 2017 году их было почти на 200 человек меньше.

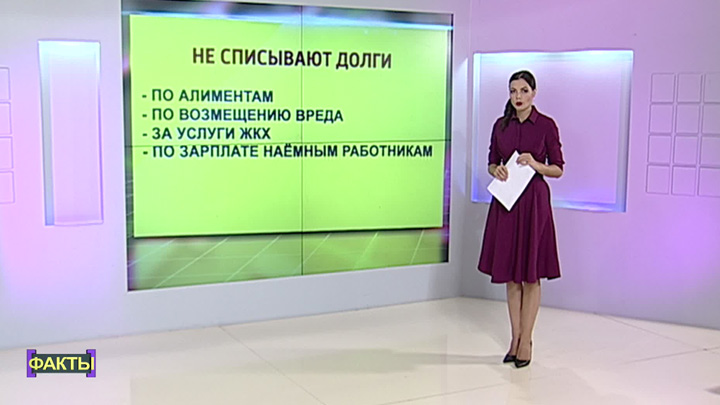

Однако есть виды задолженностей, которые не спишут ни в коем случае. В частности, это долги по алиментам, по возмещению вреда чужому здоровью или имуществу, по компенсации морального ущерба. Также – по текущим платежам, т.е. по тем, которые возникли в ходе банкротства, например, по оплате коммунальных услуг. Не получится освободиться от долгов по заработной плате наемным работникам, если таковые есть у должника.

К тому же, есть и правовые последствия, например, три года после банкротства должник не сможет участвовать управлять юридическим лицом и занимать руководящие должности. Также до завершения процедуры суд может запретить выезд из России. Ну и, конечно, это может отразиться на кредитной истории.

– Гражданин не может себя признать банкротом в течение 5 лет после завершения процедуры банкротства. Но есть право у кредиторов и налоговых органов признать должника банкротом. Соответственно, если будет вторая процедура, то гражданин уже не будет освобождён от долга. Соответственно, не может брать на себя обязательства в банке в течение 5 лет без указания, что он находился в процедуре банкротства, банк вряд ли выдаст кредит неплатёжеспособному лицу, – сообщила начальник отдела обеспечения процедур банкротства УФНС России по Воронежской области Елена Сачкова.

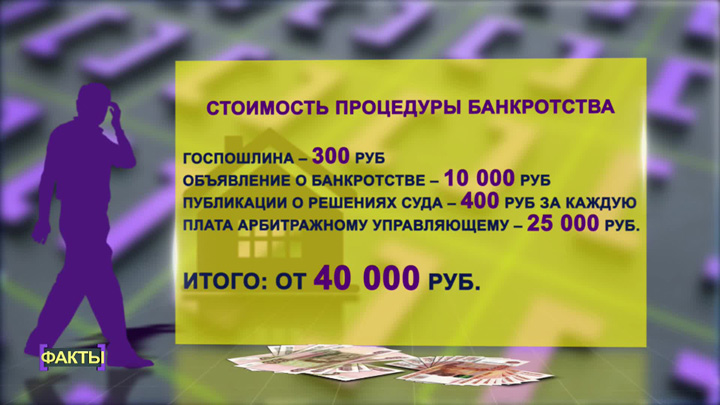

Главный минус банкротства в том, что процедура – весьма дорогое удовольствие. Так, в списке трат: госпошлина при подаче заявления в суд – 300 рублей. Обязательное объявление о банкротстве – 10 тыс. рублей. Оплата публикаций на сайте Единого федерального реестра сведений о банкротстве – 400 рублей за каждую, а их будет немало. Вознаграждение финансовому управляющему – 25 тыс. рублей. Итого сумма минимальных затрат – 40 тыс. рублей.

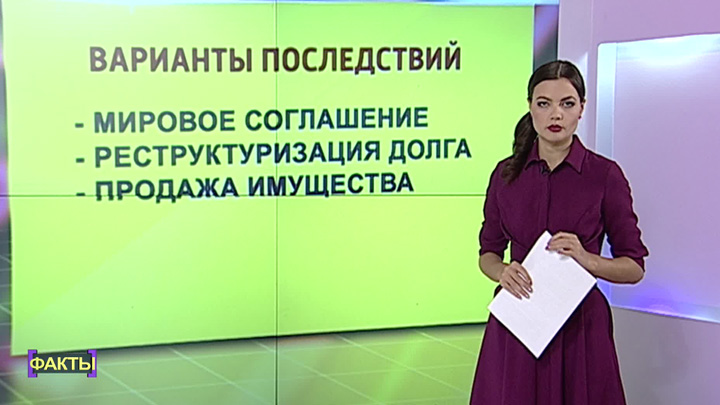

Есть три сценария банкротства. Самый экономичный – мировое соглашение. В этом случае кредитор может списать большую часть долга или согласиться на отсрочку, а дело о банкротстве прекращается. Второй вариант – реструктуризация, должнику «растянут» срок кредита и уменьшат размер ежемесячного платежа. Вот только возможно это только при наличии подтвержденного дохода не менее 25 тыс. рублей. И наконец, третий сценарий – реализация имущества. Финансовый управляющий оценит имущество и определит сроки его продажи. Процедура занимает до шести месяцев. После этого в большинстве случаев долги списывают, но есть и исключения.

– Люди, которые совершили мошенничество в рамках данной процедуры о банкротстве, то есть каким-то незаконным способом получили кредит. Люди, которые в заявке на получение кредита указали недостоверные сведения, недостоверный доход. Также люди, которые скрыли или умышленно уничтожили своё имущество до процедуры банкротства, – пояснил арбитражный управляющий Виталий Чабанов.

Сейчас, рассказывают эксперты, находчивых должников всё больше – некоторые не только хотят избежать ответственности, но даже и обогатиться за счёт процедуры банкротства. Вот только чревато это административной или даже уголовной ответственностью.

– Многие считают, что они взяли кредит, имея имущество. Избавились от него, или переоформили на супруга, как это часто бывает. Бывает, скрывают от управляющего, недоговаривают что – то. А когда уже берёшься за процедуру, тебя назначают, ты выясняешь, что там были какие-то сделки. Так вот, эти все сделки в процедуре банкротства могут быть оспорены. Поэтому я бы не рекомендовал умышленно таким способом пробовать заработать как гражданам, так и управляющим, – арбитражный управляющий Виталий Чабанов.

Всего же в стране за время действия закона, то есть за почти 4 года списать свои долги захотели около 60 тысяч должников. При этом, по подсчётам аналитиков, потенциальных банкротов, то есть, людей, имеющих долг больше 500 тыс. рублей, и просрочивших платежи за 3 месяца – в России в 11 раз больше.

На первый взгляд, институт банкротства физических лиц имеет очевидные плюсы, как для заемщиков, так и для кредиторов. Несостоятельным должникам он помогает выйти из тупиковой жизненной ситуации, освободив от растущего долга. А кредиторам нововведения дают законный механизм решения финансовых конфликтов с заемщиками.

Тем не менее, многие называют закон несовершенным. Во многом – из-за дороговизны процедуры. К тому же, сейчас отсутствуют чёткие требования к отчетам финансового управляющего и к его анализу. Возникают проблемы и с выявлением преднамеренного и фиктивного банкротства. Однако над поправками в законе уже работают, а для граждан с наиболее сложной финансовой ситуацией обещают даже упростить процесс.